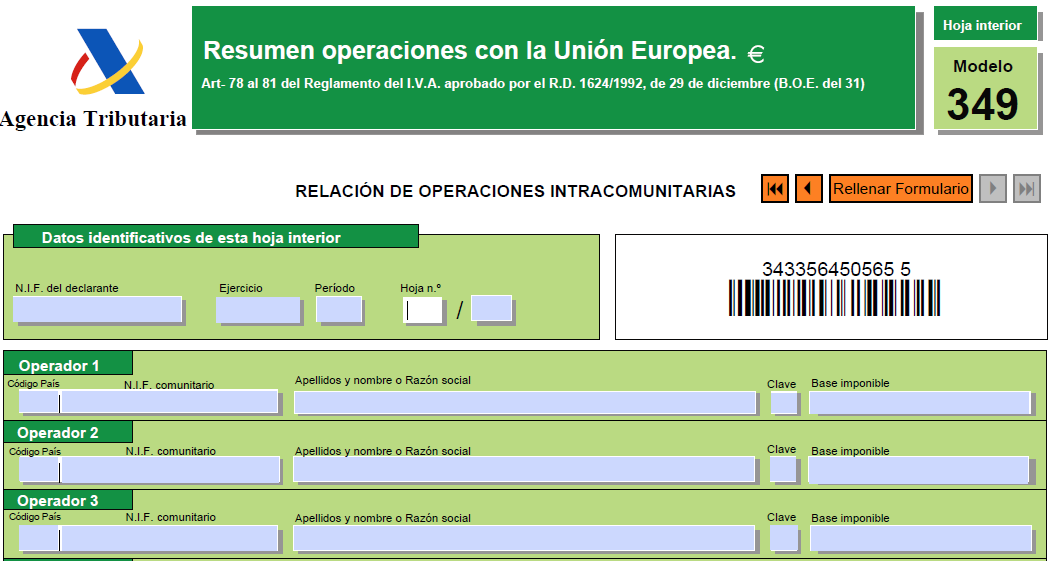

Para poder aplicar la tributación en el IVA de manera correcta en operaciones comunitarias es necesario que haya un intercambio de información entre los países. Cuando una empresa compra o vende productos o servicios a otros países de la Unión Europea, debe existir este acuerdo entre los miembros. Concretamente, los empresarios o autónomos españoles en esta situación deben presentar lo que se conoce como la declaración recapitulativa de operaciones intracomunitarias (Modelo 349)

En el, también conocido como, modelo 349, se declaran las ventas y compras de bienes o las prestaciones de servicios entre países de la Unión Europea (UE). Según se expone en el Manual de IVA 2019 editado por Hacienda, este documento es obligatorio para todos los empresarios o trabajadores por cuenta propia que realicen operaciones intracomunitarias, sea cual sea su régimen o tipo de tributación de IVA.

Cuando una operación regulada en el artículo 27.12º de la ley de IVA esté hecha por un representante fiscal, es éste quien está obligado a presentar el modelo 349 por la entrega de bienes intracomunitaria exenta.

Cuando no se hagan operaciones, no se presentará la declaración. Y en caso de que en un periodo se realicen operaciones con la misma empresa, todas las operaciones se acumulan por clave de operación.

Operaciones que se declaran en el modelo 349

En este documento deberán incluirse y presentarse las siguientes operaciones.

- Adquisición de bienes que estén sujetos a IVA en la UE. Se incluyen también las transferencias de bienes desde otro país. No podrán declararse aquellas compras exentas por operación triangular y cuando haya un conjunto de operaciones son el mismo sujeto, se hará un apunte único donde se especifique su identificación y la base imponible.

- Aquellas entregas exentas incluyendo las transferencias de bienes. En cambio, no están incluidas las entregas por parte de sujetos pasivos de medios de transporte a estrenar. Tampoco cuando el destinatario no cuenta con un NIF-IVA atribuido.

- Entregas en otros países fuera de la UE, después de las adquisiciones intracomunitarias exentas cuando sean bajo operación triangular. De igual manera que en el caso anterior, cuando estas operaciones se realicen en un mismo periodo y con el mismo operador, tan solo se hará un apunte donde se recojan los datos pertinentes.

- Prestaciones de servicios del declarante. También en caso de ser al mismo operador, se realiza un solo apunte.

- Adquisiciones de servicios dentro de la UE cuando el destinatario sea el declarante.

- Las entregas de bienes comunitarias posteriores a una importación exenta.

Forma y plazos de la declaración de operaciones intracomunitarias

La declaración recapitulativa, o modelo 349, comprenderá las operaciones realizadas cada mes. Para presentarla se tiene te plazo los veinte primeros días del mes inmediato siguiente al que se hayan realizado las operaciones. El mes de julio es una excepción, ya que se puede presentar durante todo el mes de agosto y los veinte primeros días de septiembre. Las operaciones de diciembre también se permiten presentar hasta el día 30 de enero.

No se podrán superar los 50.000 euros de importe en el total de las operaciones en ninguno de los últimos cinco trimestres, sin contar el Impuesto de Valor añadido (IVA). En estos casos la declaración se presentará en los veinte primeros días naturales del mes inmediato al trimestre. Excepto en el último trimestre que se presentará antes del 30 de enero.

Esta declaración será considerada dentro del año natural y, por tanto, se presentará en el mes de enero, cuando ocurra alguna de las siguientes situaciones:

- El importe total de las entregas de bienes y prestaciones (sin contar el IVA) del año natural anterior no supere los 35.000 euros.

- La cuantía total de las entregas de bienes, siempre que no sean medios de transporte nuevos, no sea mayor a 15.000 euros (sin contar el IVA).

Presentación de la declaración recapitulativa

Para presentar el modelo 349, de la declaración recapitulativa de operaciones de la UE se realizará de la siguiente manera:

Presentándola por internet mediante certificado electrónico. O a través del sistema de firma con clave con un registro previo como usuario (cl@ve) cuando se trae de obligados tributarios personas físicas.

Es obligatorio presentar la declaración de forma telemática, con certificado electrónico para todos los obligados tributarios con carácter de Administración Pública, si están adscritos a la Delegación central de Grandes Contribuyentes o una Unidad de Gestión de Grandes Empresas, así como la Agencia Estatal de Administración Tributaria. También las sociedades anónimas, las sociedades de responsabilidad limitada y los contribuyentes cuyo periodo de liquidación coincida con el mes natural.

Los contribuyentes que estén obligados a utilizar la presentación electrónica de las declaraciones informativas con certificado electrónico. No podrán, en ningún caso, utilizar otras maneras de presentación.

Fuente: cincodias.elpais.com

Autor: Lucía Vera Hervás